Tendencias del mercado español en el sector salud

INFORME SECTORIAL

Cuando se analiza la evolución del mercado farmacéutico en los últimos años se hace patente hasta qué punto las medidas de contención del gasto farmacéutico, unidas a la crisis económica, han afectado negativamente al crecimiento de la industria. Sin embargo, el fin del impacto del copago junto con la evolución del segmento privado marcan un cambio de tendencia y el mercado total abandona “los números rojos” a cierre de 2013.

Cuando se analiza la evolución del mercado farmacéutico en los últimos años se hace patente hasta qué punto las medidas de contención del gasto farmacéutico, unidas a la crisis económica, han afectado negativamente al crecimiento de la industria. Sin embargo, el fin del impacto del copago junto con la evolución del segmento privado marcan un cambio de tendencia y el mercado total abandona “los números rojos” a cierre de 2013.

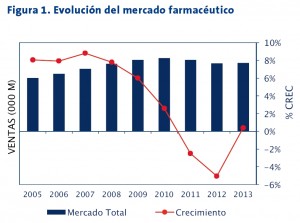

La desaceleración ha sido sistemática desde 2007 y la tendencia del mercado total se mantuvo negativa desde el año 2011. El impacto de los sucesivos Reales Decretos-Leyes en 2010, 2011 y 2012 ha acelerado la caída del mercado y ha puesto en jaque sus perspectivas futuras. El inicio de la crisis económica tuvo su efecto directo en el volumen de ventas, especialmente en los segmentos no financiados y OTC. Sin embargo, el copago genera una derivación de unidades hacia el consumo privado que se hace patente sobre todo en los segmentos de fármacos de bajo precio (Fig. 1).

Efectos del copago

El copago nos situó ante un mercado de calle que, decrecía un -5% en el primer semestre de 2012 tras la aplicación de las sucesivas medidas de precios y después redujo su crecimiento en volumen en 10 puntos. Sin embargo, un año después de su implantación el mercado ha recuperado las tasas de crecimiento previas al inicio de las medidas de 2010. Por una parte, el efecto de reducción por precio es mínimo como resultado del retraso en aplicación de la orden de precios de referencia, y por otra, el mercado recupera un crecimiento positivo en volumen igual al observado en la demanda privada. El fin del impacto del copago marca un cambio de tendencia y el mercado vuelve a crecimiento cero a cierre de 2013.

“El fin del impacto del copago marca un cambio de tendencia y el mercado vuelve a crecimiento positivo a cierre de 2013”

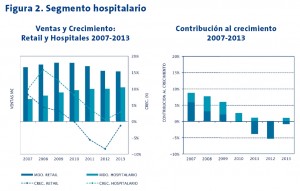

Algo parecido ocurrió en el mercado hospitalario que se desaceleró sistemáticamente desde 2009 hasta 2012. Una tendencia que confirmaron los crecimientos negativos observados desde agosto de 2012 a pesar del “falso efecto” positivo que aportaron los fármacos que pasaron a dispensación hospitalaria en 2011 y 2012. Sin embargo desde el segundo trimestre de 2013 el segmento hospitalario recupera una senda positiva, el impacto negativo del precio se reduce y el factor volumen en el mercado de hospitales es más que suficiente para compensar el impacto del precio. Los nuevos fármacos lanzados al mercado a partir de enero generan un crecimiento positivo aunque menor que el visto en años anteriores (Figura 2).

Situación en el segmento de genéricos

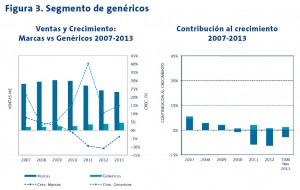

Los cambios ocurridos son aun más patentes en el segmento de genéricos donde la derivación de unidades hacia el consumo privado actúa como factor negativo, ese es el motivo por el que la recuperación de volumen posterior al copago es menos acusada que en el segmento de las marcas (Figura 3).

Los cambios ocurridos son aun más patentes en el segmento de genéricos donde la derivación de unidades hacia el consumo privado actúa como factor negativo, ese es el motivo por el que la recuperación de volumen posterior al copago es menos acusada que en el segmento de las marcas (Figura 3).

Es cierto que a finales de 2009 se produjo un cambio radical en el modelo con el que las marcas que perdían la patente cedían unidades a los genéricos correspondientes, la causa del efecto hay que buscarla en los cambios en el entorno regulador que, sobre todo a nivel autonómico, favorecieron la elección de opciones que generaban ahorros en el gasto farmacéutico.

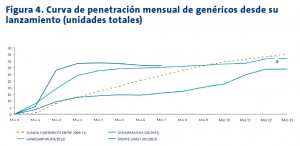

La aplicación del RD 04/2010 y RD 8/2010 redujo los precios de las opciones genéricas y favoreció su utilización. La nueva situación junto con el tamaño de las moléculas que perdieron protección en el periodo 2009 – 2011 llevó al segmento de genéricos a cerrar el 2011 con un crecimiento anual por encima del 40%. Sin embargo, tras la aplicación del RD 09/2011, y a pesar del RD 16/2012, se rompió la tendencia de aceleración del segmento de genéricos y el modelo de penetración desde entonces se estabiliza y se modula en función de las condiciones de cada molécula. Los genéricos que se lanzan al mercado desde 2012 alcanzan su cota de introducción en solo cuatro meses pero a partir de ahí la mantienen en niveles inferiores a los máximos observados en 2010 y 2011 (Figura 4).

Pero la desaceleración no es solo resultado del modelo con el que los productos genéricos compiten con las marcas originales. El RD 16/2012 trae consigo la implantación del copago desde julio de 2012 y la desfinanciación ocurrida en septiembre del mismo año. A pesar de lo que a priori podríamos pensar, ambas medidas han supuesto para este segmento impactos aun mayores de los observados en el mercado total:

- La implantación del copago disminuyó en 16 puntos el crecimiento del mercado de genéricos en unidades. Desde julio 2013 ha recuperado 12 de los 16 puntos perdidos.

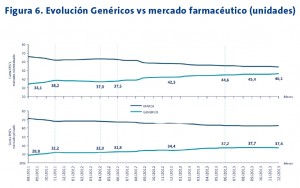

- Si el análisis se centra en el mercado genérico reembolsado su crecimiento disminuyó en 21 puntos. Sin embargo desde julio de 2013 ha vuelto a los niveles de crecimiento previos a la medida y crece un 16% en la segunda mitad del año. Ello le permite seguir ganando cuota de penetración en el total del mercado reembolsado. En el último mes de 2013 más del 46% de las unidades que se dispensaron con cargo a reembolso eran de especialidades genéricas.

- No ocurre igual en el mercado privado que concentra el crecimiento en los productos más baratos. El propio paciente asume ya el coste de alrededor de una tercera parte de las unidades dispensadas en la farmacia española.

- El efecto de derivación a este segmento, que ocurre desde la implantación del copago, es mucho mayor en especialidades de marca. Los genéricos que se dispensan con cargo al paciente han perdido unos 7 puntos de crecimiento desde julio de 2013 y pierden cuota en este segmento. Por este motivo, la cuota de los genéricos permanece estable en el último trimestre de este año, y supone un 37,5% de las unidades dispensadas.

- Por último mencionar que las ventas de productos genéricos afectados por la desfinanciación han disminuido un 75%, dada la naturaleza de los fármacos genéricos las estrategias de precio que otros productos han puesto en marcha no han servido para mitigar las pérdidas. Las ventas reembolsadas han desaparecido (Figuras 5 y 6).

A pesar de la relativa estabilidad del marco regulatorio en 2013, y a la espera de la aplicación de un nuevo modelo de precios de referencia o de la aplicación definitiva del modelo de subastas andaluz, es necesario preguntarse por el efecto que sobre el mercado farmacéutico tendrán las políticas encaminadas a mantener el control del gasto farmacéutico en los niveles alcanzados y los cambios que transformaran necesariamente el modelo de distribución y dispensación de fármacos.

“La cuota de los genéricos permanece establece en el último trimestre del año 2013 y supone un 37,5% de las unidades dispensadas”

Mientras llegan, la industria en general, y la de genéricos como parte de ella, se enfrenta a una situación donde es necesario diseñar estrategias que permitan aprovechar correctamente las oportunidades que ofrecen los diferentes nichos de mercado buscando siempre el máximo nivel de satisfacción de las necesidades de cada segmento y el apoyo de los decisores en cada uno de ellos. El segmento privado y el paciente en el centro de él cobran cada vez más fuerza.